Negli ultimi anni abbiamo sentito spesso parlare di tassi di interesse e di Banche Centrali. Ma cosa sono i tassi di interesse e qual è la relazione tra le decisioni di una Banca Centrale e l’impatto sull’economia reale?

In linea generale, il tasso d’interesse rappresenta il costo del denaro chiesto in prestito: quando un soggetto riceve in prestito del denaro è tenuto a pagare una quota percentuale, il tasso di interesse appunto, sull’ammontare che è stato prestato. Il tasso di interesse rappresenta pertanto la remunerazione per il soggetto che ha prestato il denaro.

Com’è composto il tasso di interesse nei prestiti alle imprese?

Tipicamente, nei prestiti concessi dalle banche alle imprese, il tasso di interesse applicato è composto da due parti:

- Base di tasso, cioè il tasso di riferimento utilizzato come base per il prestito. La base di tasso tipica nei prestiti alle imprese è rappresentata dall’Euribor.

- Spread, ossia il differenziale che viene aggiunto alla base di tasso e che rappresenta il margine di profitto per la banca. Il valore dello spread dipende dal merito creditizio della società e riflette i rischi associati al prestito.

Tasso di interesse = Base di tasso (Euribor) + Spread

BCE, Euribor e impatto sull’economia reale

Che cos’è l’Euribor? L’Euribor, acronimo di Euro Interbank Offered Rate, è il tasso di interesse di riferimento nel mercato interbancario europeo ed è calcolato sulla base dei tassi applicati dalle principali banche europee quando si prestano denaro tra loro.

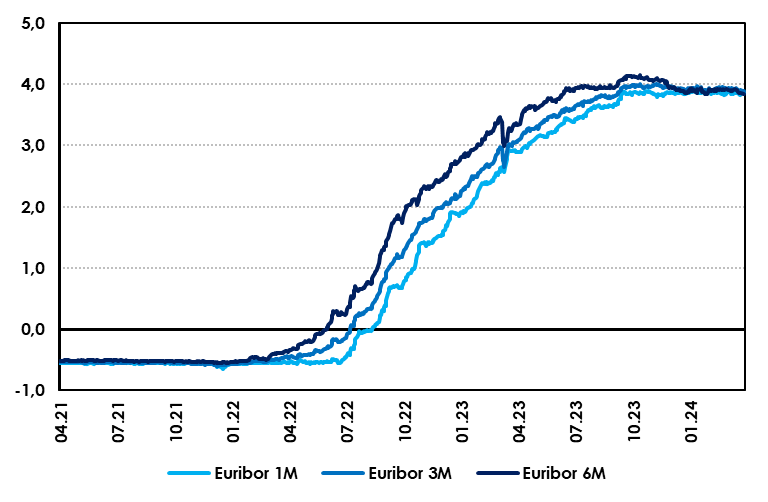

Nel mercato si distinguono diverse tipologie di Euribor sulla base della durata del prestito interbancario: quelli più comuni sono gli Euribor a 1 mese, a 3 mesi e a 6 mesi. Il grafico sotto rappresenta l’andamento di questi tre indici negli ultimi tre anni (fonte: elaborazione Azimut Direct su dati Bloomberg al 09.04.2024).

Ma come si può legare l’Euribor con le decisioni della Banca Centrale Europea? Come approfondiremo successivamente, la Banca Centrale Europea (BCE) gestisce direttamente i tassi di interesse nelle transazioni tra la BCE stessa e le altre banche. I tassi gestiti dalla BCE rappresentano il valore minimo all’interno del mercato interbancario in quanto la BCE agisce come garante del mercato stesso (in gergo si dice che opera come “prestatore di ultima istanza”), in quanto fornisce liquidità di emergenza alle istituzioni finanziarie in situazioni di crisi.

Di conseguenza, i valori di Euribor devono sempre essere pari o maggiori ai valori dei tassi gestiti dalla BCE.

Quali sono i tassi di interesse gestiti direttamente dalla BCE? La BCE gestisce direttamente tre diversi tassi di interesse:

- il tasso d'interesse sulle operazioni di rifinanziamento principali, il tasso che le banche pagano quando prendono in prestito denaro dalla BCE con durata una settimana;

- il tasso di deposito, il tasso di remunerazione per le banche che effettuano depositi giornalieri (in gergo “overnight”) presso la BCE;

- Il tasso di prestito marginale, l tasso che le banche pagano quando prendono in prestito denaro dalla BCE con scadenza giornaliera (overnight).

La BCE si riunisce mensilmente per decidere il livello di questi 3 tassi: in data 11.04 la BCE ha comunicato di mantenerli stabili rispettivamente al 4,50%, 4,00% e 4,75%.

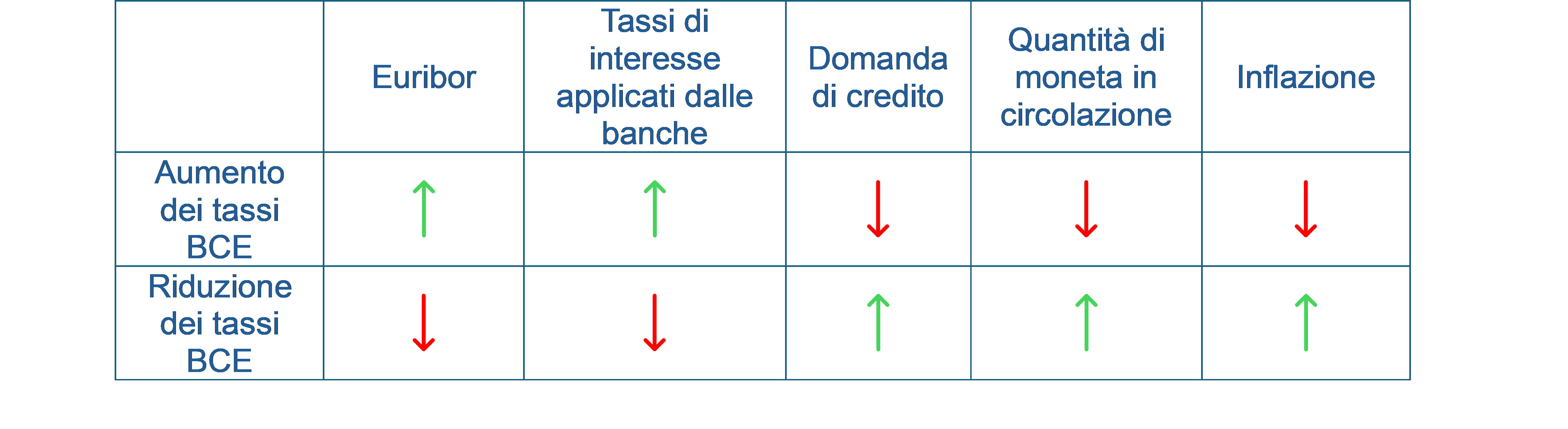

Qual è la relazione tra le decisioni di una Banca Centrale e l’impatto sull’economia reale? La banca centrale, attraverso le decisioni sui tassi di interesse, stabilisce l’ammontare di liquidità presente all’interno del mercato e, di riflesso, il livello dei prezzi. Una maggiore liquidità implica un minore costo del denaro e incentiva gli investimenti e i consumi, e determina quindi una crescita dell’inflazione. Viceversa, se la liquidità è bassa, il costo del denaro aumenta e le imprese sono disincentivate ad investire e spendere, determinando una riduzione dell’inflazione.

La BCE regola quindi i tassi di interesse allo scopo di preservare la stabilità dei prezzi e mantenere l’inflazione ad un livello obiettivo del 2% nel medio termine: il veloce aumento dei tassi avvenuto nel 2023 è stato reso necessario dall’inflazione in forte crescita. Le aspettative di taglio dei tassi entro la fine del 2024 coincidono con un livello di inflazione più contenuto rispetto al 2023.

Di seguito uno schema che riepiloga i principali effetti della variazione dei tassi da parte della BCE e di come ciò influenzi l'economia reale.

Conclusioni: il commento di Azimut Direct

La decisione presa in data 11 aprile 2024 da parte della BCE è in linea con le aspettative degli analisti: gli ultimi dati mostrano un calo dell’inflazione, con i livelli rilevati a marzo 2024 in Italia e nell’EU che si sono attestati rispettivamente a 1,3% e 2,4%. I valori a livello europeo sono sempre più vicini all’obiettivo del 2%: nelle prossime decisioni di politica monetaria ci si attende una riduzione dei tassi (già nel mese di giugno) e conseguente impatto positivo sull’economia reale.

Azimut Direct si aspetta che il costo del denaro più basso consentirà alle imprese e alle PMI italiane di ottenere risorse finanziarie a un prezzo più contenuto stimolando la realizzazione di investimenti.